Não existe solução rápida para a economia mundial

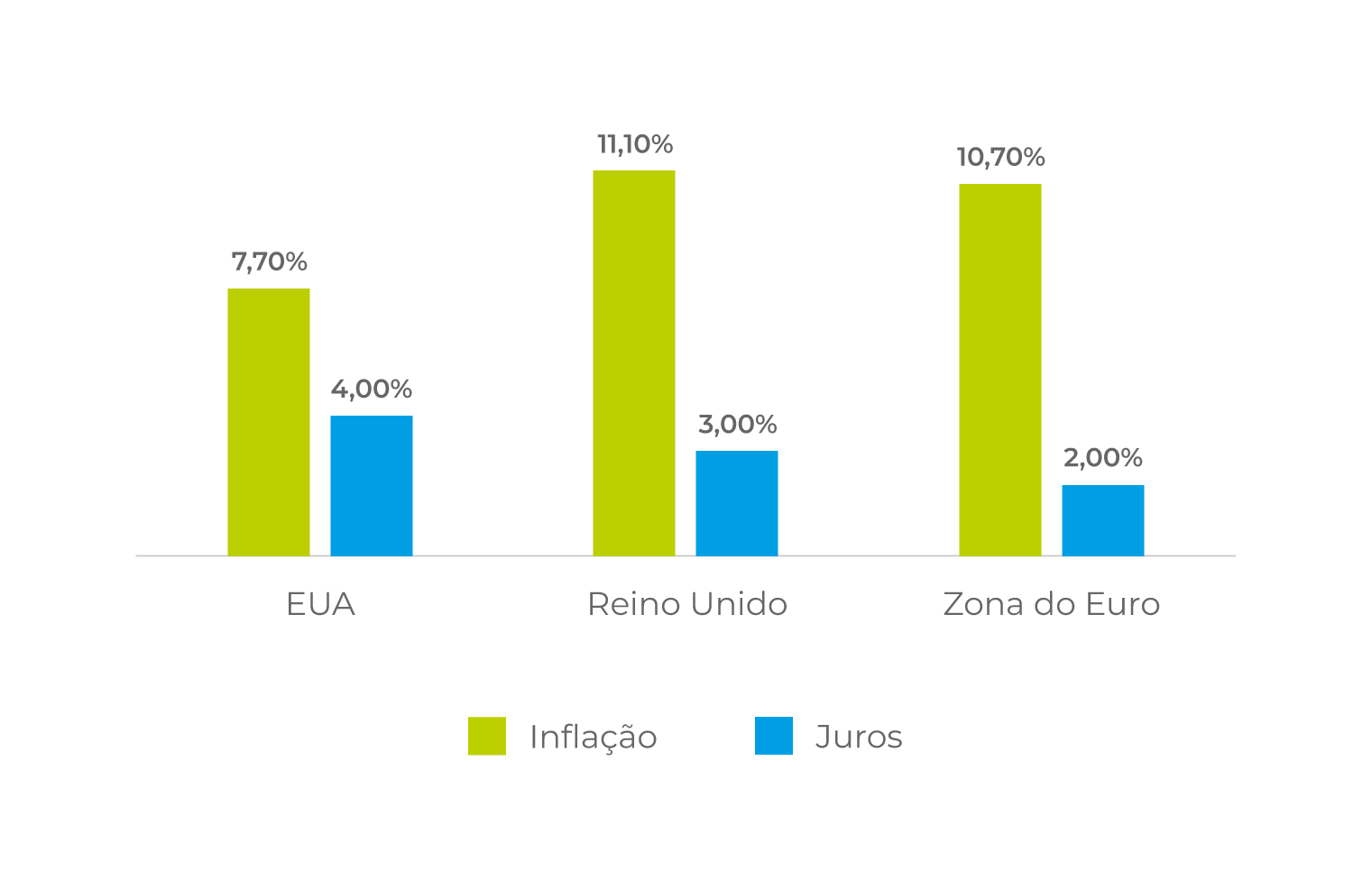

As principais economias do mundo enfraqueceram ao longo de 2022 diante da elevação de juros. O aperto da política monetária é necessário para contornar o cenário inflacionário, consequência de “múltiplos choques” mundiais, como a invasão da Ucrânia pela Rússia, os altos preços de energia e alimentos, em conjunto com o reaquecimento econômico pós-pandemia devido às políticas estimulativas.

Especialmente nos Estados Unidos, as políticas adotadas pelo governo Joe Biden para superar a pandemia geraram consequências. Além do reaquecimento da demanda, ocorreu um aquecimento acentuado do mercado de trabalho que gerou inflação de salários, retroalimentando a inflação norte-americana.

A inflação nos Estados Unidos, acumulada em 12 meses, atingiu 9,1% em junho e desacelerou para 7,7% em outubro. Grande parte dessa desaceleração, foi consequência da queda nos preços dos combustíveis. E, com a chegada do inverno no Hemisfério Norte, dificilmente essa tendência se manterá, o que sugere cautela com a dinâmica da inflação ao longo dos próximos meses. O próprio Federal Reserve projetou que apenas entre 2024 e 2025 a inflação deve voltar para meta de 2%.

Inflação e Juros

Fonte: Bloomberg

O não aumento das taxas de juros nas economias desenvolvidas, pode manter a inflação desancorada, o que exigiria que os juros futuros fossem muito mais altos e causaria grandes danos ao crescimento e às pessoas.

O Fundo Monetário Internacional (FMI) apontou que um terço do planeta entrará em recessão em 2023 e que o mundo está sujeito a um possível rombo de US$ 4 trilhões. Esse é o tamanho do prejuízo que um período de recessão pode causar até 2026. E, diante da abrangência da crise, países que não entrarem em recessão, vão “sentir” como se estivessem em uma.

Diante das tantas incertezas, neste momento parece prematuro o diagnóstico de que o mercado acionário na Europa e nos Estados Unidos encontraram o fundo do poço. Afinal, não há clareza sobre o patamar terminal dos juros nessas economias, especialmente nos Estados Unidos. E, diante do cenário que os juros ditam a precificação dos ativos, balizando o custo de oportunidade entre a Renda Fixa e Variável, é necessário atenção.

O noticiário pendular sobre a China: Ora abre, ora fecha!

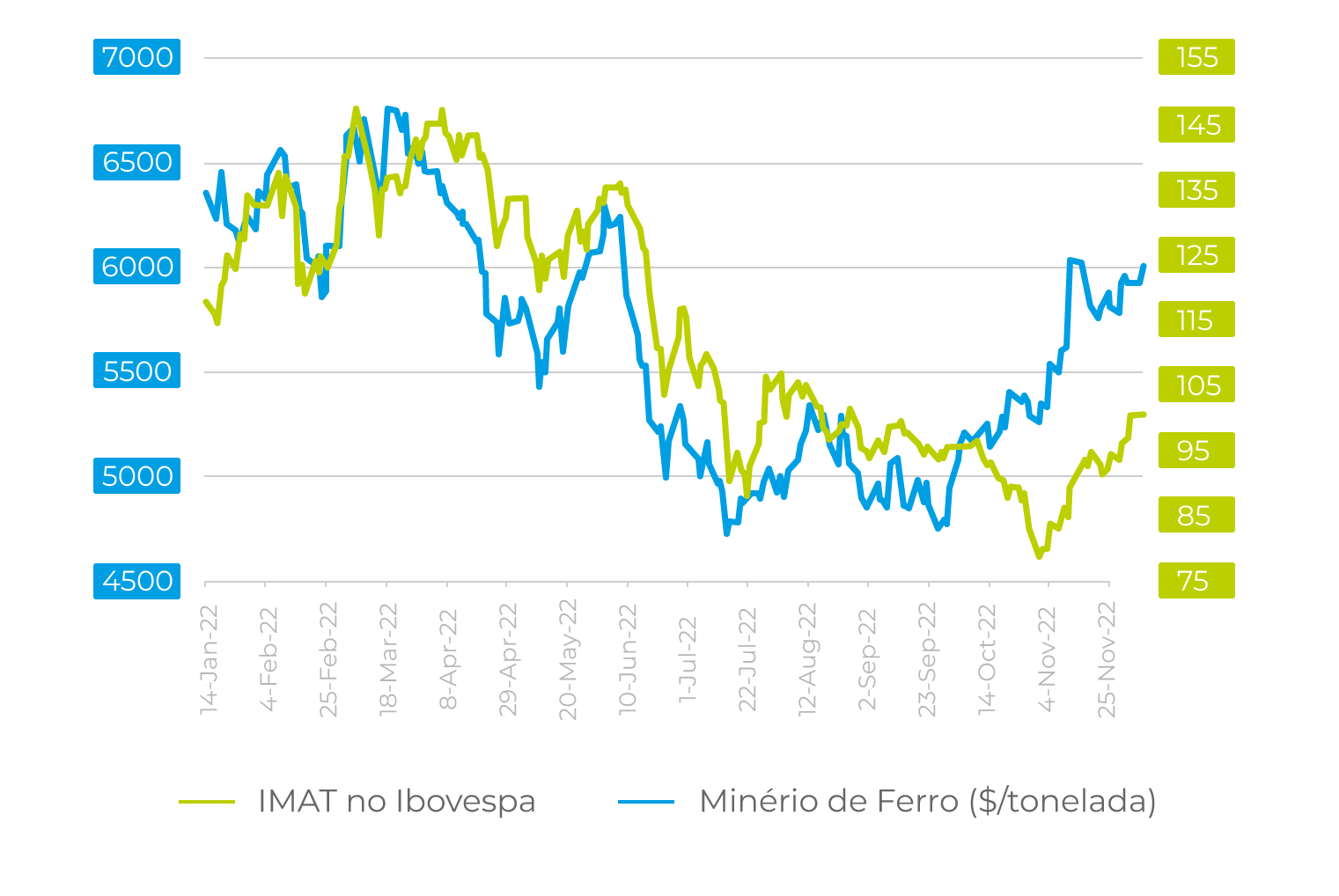

As autoridades chinesas anunciaram flexibilização das restrições contra a covid-19, a medida acontece após protestos em todo o país por pessoas frustradas com as rígidas medidas restritivas que pioraram recentemente devido ao aumento de casos. A expectativa de uma reabertura completa da economia reaqueceu o preço das commodities de energia e metálicas, que vinham prejudicadas pela expectativa da desaceleração da demanda global.

Correlação entre Minério de Ferro e IMAT (Índice de empresa que trabalham com matérias-primas/commodities)

Fonte: Bloomberg

As ações de empresas de siderurgia e mineração receberam a notícia positivamente. No entanto, para não ficar preso ao possível “voo de galinha” é necessário olhar para questões estruturais, como por exemplo, a definição da meta de crescimento de 2023. Em uma economia com tantas incertezas acerca das informações, algumas sinalizações podem ajudar a traçar expectativas.

Uma análise do Bank of America (BofA) apontou que uma meta de crescimento acima de 5% poderia indicar uma mudança de política na China, sinalizando potencial foco sobre a economia. Isso indicaria que os líderes políticos aumentariam seu apoio para garantir o crescimento, principalmente depois de quase não atingir a meta pela primeira vez em 2022.

Outras possibilidades levantadas pelo banco são:

– Meta inferior a 5%, sinalizando que o governo está disposto a tolerar mais danos econômicos e impor mais restrições no início do ano para combater surtos de covid-19;

– Omissão da meta ou definição de intervalo mais amplo, simbolizando maior flexibilidade e definição de políticas dependente de dados.

Qualquer pista nessa linha é válida. Segundo o BofA, o anúncio oficial deverá ser realizado durante o Congresso Nacional do Povo, previsto para acontecer em março/23.

Brasil em processo de transição exige cautela

No cenário externo, a tendência de aperto monetário foi reforçada e a taxa de juros foi elevada por um período prolongado. Crescer com o ambiente internacional restritivo será desafiador, o que sugere um desaquecimento da economia brasileira. Além disso, internamente a taxa de juros elevada por um período prolongado, desestimula as decisões de investimento do setor produtivo na economia real, principalmente se tratando de um período de transição de governo.

O crescimento econômico em 2022 foi orientado pelo setor de serviços, que é responsável por 70% do Produto Interno Bruto (PIB). Diante do processo de reabertura da economia e retomada das atividades presenciais, percebemos ainda que, ao longo do ano, houve uma realocação do consumo dos brasileiros dos bens voltados para serviços.

Além disso, as políticas adotadas pelo governo com a desoneração dos preços dos combustíveis e energia elétrica foram cruciais para desaceleração da inflação, o IPCA passou de 10,4% em janeiro para 6,47% em outubro, ajudando na realocação da renda que iria para esses insumos em direção a outros gastos. Adicionalmente, a melhora do mercado de trabalho também foi um importante condutor da manutenção do consumo, a taxa de desemprego passou de 11,2% em janeiro para 8,3% em outubro.

A manutenção do ritmo de crescimento e a desaceleração da inflação, são fatores que corroboraram com a atratividade do Brasil na decisão de alocação dos investidores estrangeiros. No contexto das economias emergentes, China com incertezas sobre lockdown, Rússia travando guerra contra Ucrânia, Turquia com incertezas políticas, o Brasil foi aos holofotes.

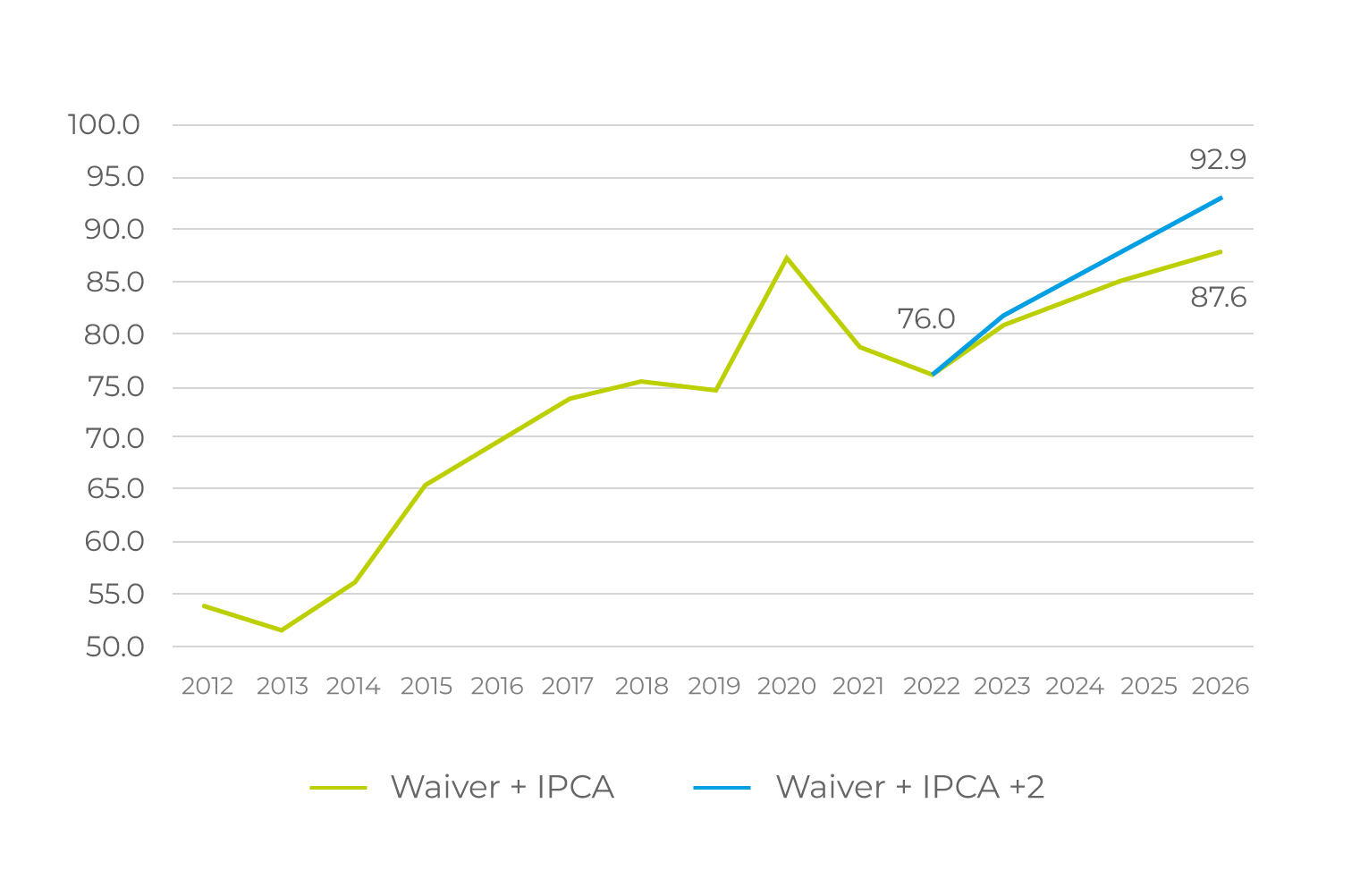

A atividade econômica mais forte gerou arrecadação mais forte, que está sendo importante para a melhora da dinâmica do endividamento público. Em conjunto com o instrumento do teto dos gastos, tudo que é arrecadado acima do previsto é destinado ao abatimento da dívida e não em gerar novos gastos. A Dívida/PIB alcançou 90% na pandemia e devido ao instrumento do teto dos gastos está em 76,8%. Portanto, seguir a cartilha de responsabilidade fiscal também foi importante para manter o Brasil na rota das oportunidades.

Se no contexto de economia emergente atraímos capital, pelo mesmo contexto, afastamos o capital. Afinal, uma economia emergente oferece mais riscos do que uma desenvolvida, especialmente o Brasil, que quando risco fiscal sobressai pesa na decisão de alocação dos investidores.

Resgatar o que ocorreu no 2° semestre de 2021, quando o Paulo Guedes tratou a PEC dos Precatórios para flexibilizar o teto dos gastos, mostra o quão impactante é a discussão para os ativos. Mesmo com o grande fiador do governo Bolsonaro, quando a discussão ganhou proporção, os ativos brasileiros depreciaram e a bolsa encerrou 2022 com queda anual de 12%, além disso, o real desvalorizou 7,5% em relação ao dólar.

A PEC da Transição alarmou os investidores. O risco é de gastos maiores do que o esperado no próximo ano, em conjunto com a dinâmica de despesas (e de dívida pública) projetadas nos anos seguintes, isso tem peso na reputação do novo governo no mercado financeiro: “gastão” e menos reformista. Aumenta a cautela, quando computada nessa equação, o comando do Ministério da Fazenda que poderá ser destinado à uma figura que tenha aderência aos planos do novo governo, reduzindo a chance de um nome técnico, como sonha o mercado financeiro.

Dívida Bruta do Governo Geral em % do PIB

Fonte: XP Investimentos

O desconforto do mercado se deve a ampliação dos gastos que será financiada com elevação da dívida pública. Fica o benefício da dúvida se haverá esforço para discutir uma reforma dos gastos públicos. Afinal, se a prioridade são os gastos sociais, por que não começar reduzindo a ineficiência dos gastos públicos? Quanto mais acertada forem as ações que busquem reduzir privilégios, ineficiências e captura do orçamento público, maior a qualidade e o resultado econômico de conduzir, inclusive programas sociais.

Se o risco de elevação de gastos públicos se materializar, as expectativas de inflação de médio prazo (2024) – que já estão acima da meta, tanto na pesquisa Focus, como nos mercados futuros (inflação implícita) – podem ficar mais pressionadas. Ou seja, não dá para apostar contra a inflação.

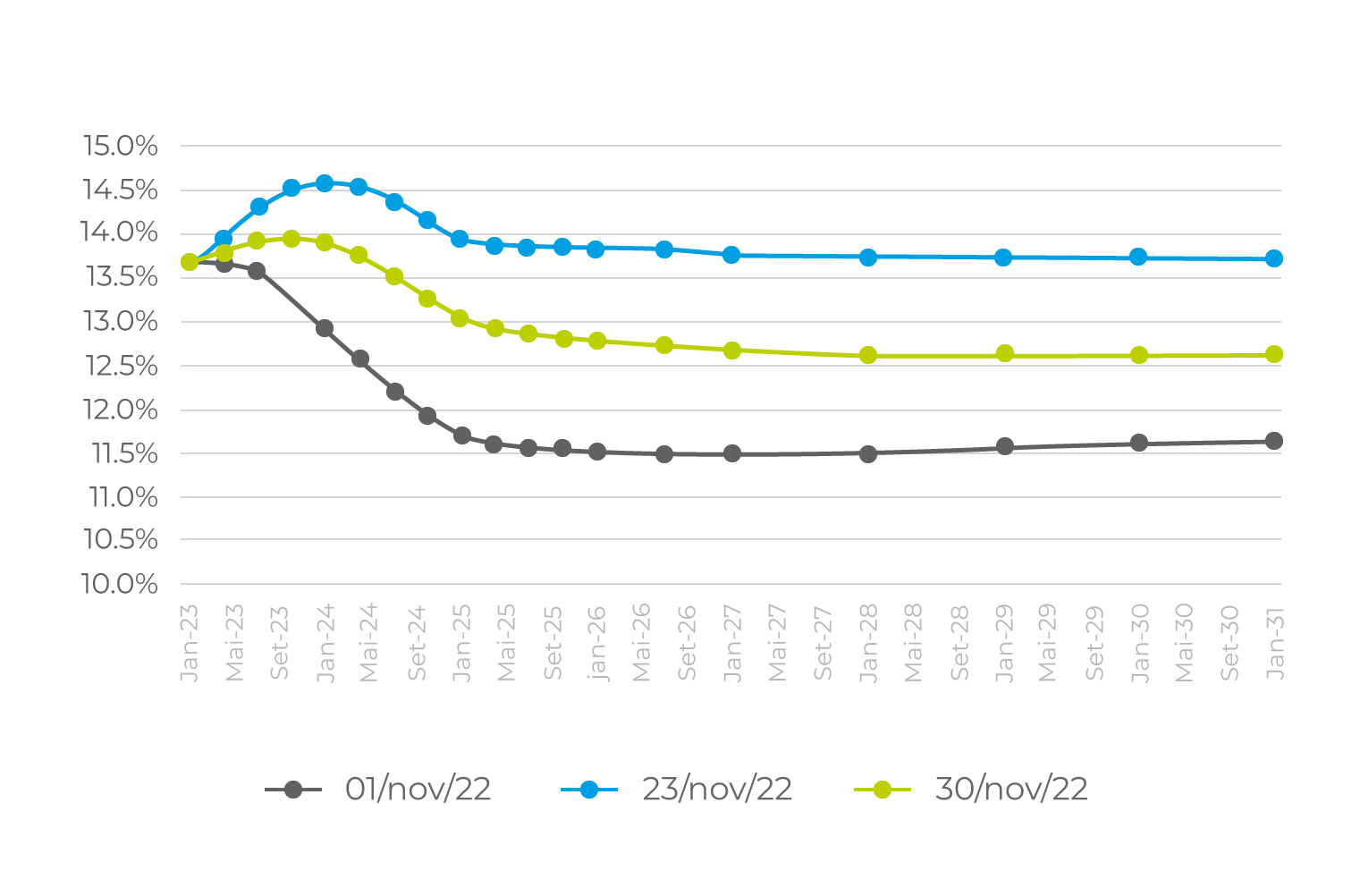

Taxa de juros maiores estão sendo precificadas ao longo de toda curva de juros

Fonte: XP Investimentos

O risco de desequilíbrio fiscal tem estressado a curva de juros, com taxas maiores sendo precificadas ao longo de toda a curva. Como resultado, o mercado já removeu projeções de que a taxa Selic será cortada no ano que vem, conforme projetado um mês atrás.

A PEC da Transição é apenas o prefácio da estória que vai começar em 2023, em meio a um cenário internacional ainda mais desafiador. As perspectivas reversam muitas incertezas e indicam um posicionamento mais cauteloso em relação aos investimentos, especialmente em relação às ações.

Estamos prestes a encerrar o ciclo de 2022, essa é uma ótima oportunidade para conversar com o seu assessor e fazer um balanceamento da sua carteira de investimentos, acreditamos que informação gera a melhor decisão!