O medo da recessão vem gerando instabilidade nos mercados globais. O diagnóstico de que a política monetária das economias desenvolvidas eventualmente será mais restritiva, para contornar o ambiente inflacionário, assusta o investidor.

A China somatizou incertezas nos últimos meses em virtude das consequências dos lockdowns: 1) efeito inflacionário: falta de insumos foi acentuada pelos recentes lockdowns, prejudicando ainda mais a oferta de produtos; e 2) desaceleração econômica da China e o impacto nas demais economias: a meta de crescimento de 5,5% em 2022 parece distante das projeções que, recentemente, caíram de 4,9% para 4,2%.

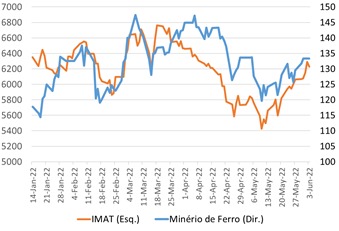

As notícias de relaxamento das restrições na China voltaram a injetar alguma esperança ao crescimento global e aos emergentes, em conjunto com as medidas lançadas pelo governo para estimular a retomada econômica. A China criou uma linha de crédito de US$ 120 bilhões para projetos de infraestrutura, que será distribuído em um pacote com 33 medidas fiscais e monetárias; a resposta foi imediata nas commodities metálicas e nas ações do setor de materiais básicos (IMAT) – que agrupa as ações de empresas de petróleo, minério de ferro e celulose.

Minério de Ferro e Índice de Materiais Básicos no Ibovespa

Fonte: Bloomberg

O objetivo do governo chinês de estancar o recente enfraquecimento da atividade econômica no país, devido às rígidas restrições à mobilidade em várias cidades após novos surtos de coronavírus, trouxe uma onda de otimismo. No entanto, sabendo da vulnerabilidade do noticiário chinês, fica o alerta para o investidor observar o gráfico acima e relembrar que, em abril, a notícia dos lockdowns repercutiu negativamente.

O petróleo é outra commodity que embarcou na aceleração para o patamar de US$120. Além da China, o noticiário envolvendo a União Europeia e o banimento do petróleo russo também pressionaram o preço do produto. Mesmo com a Organização dos Países Exportadores de Petróleo elevando a oferta, a ação foi considerada insuficiente. O ministro de Energia da Arábia Saudita comentou recentemente que a dificuldade dos combustíveis seguirá, pois o principal desafio está no refinamento da commodity.

A China é o principal parceiro comercial do Brasil, destino de cerca de 30% das exportações brasileiras. Os Estados Unidos estão na segunda colocação com alguma distância, ao redor de 10%. Qualquer espirro na China tem efeito na economia global, em razão da relevância da demanda chinesa para o mundo, com reflexos no fluxo comercial. Mas também afeta o fluxo financeiro, especialmente no Brasil, com o Ibovespa representado com proporção relevante pelas commodities.

Grandes gestores de fundos brasileiros começam 2022 com uma visão mais cautelosa para as alocações no Brasil diante da incerteza do cenário político e fiscal e da redução da liquidez no exterior, com o banco central americano se preparando para subir a taxa básica de juros neste ano. No entanto, o Brasil pegou carona nas commodities, no contexto da inflação global acentuada pelo momento no leste europeu. Os preços descontados das ações, após queda de 12% em 2021, deixaram a oportunidade de investimento em destaque.

Após anos de políticas monetárias e fiscais estimulativas, agora há correção diante da nova realidade da taxa de juros nos EUA, que pode encerrar 2022 ao redor de 3% e, eventualmente, com mais elevações em 2023. Entre as classes de ativos que estão sofrendo maior impacto, estão ações do setor de tecnologia, que foram uma das que mais subiram nos últimos anos; títulos de empresas de alto risco de crédito; moedas de países emergentes com fundamentos ruins; mercados de títulos emitidos por governos que passaram anos se endividando com juros baixos ou mesmo negativos; e certas commodities, como os metais preciosos.

No contexto da elevação global dos juros, reforça-se o apelo pela segurança nas empresas de valor (em estágio mais maduro e que geram caixa), como do setor de commodities, e de segmentos mais defensivos, como o financeiro. Manter participação em excelentes companhias ajuda na composição do capital no longo prazo de maneira importante.

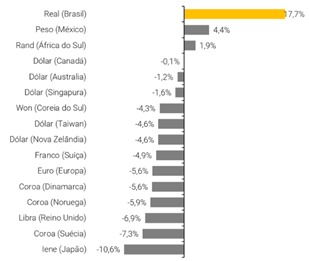

Bolsas Mundiais em US$ – Acumulado em 2022

Fonte: Bloomberg

O Brasil continua como uma das melhores bolsas do mundo com um retorno de +25% em dólares até agora em 2022. A grande dúvida é: o Ibovespa seguirá com ímpeto ao longo do próximo semestre? Questões técnicas sugerem que o Ibovespa segue atrativo:

1) O Preço/Lucro do índice Ibovespa negociado a 6,8x – um desconto de -40% em relação à média histórica dos últimos 15 anos em 11,3x.

2) É barato removendo commodities e bancos. Quando tiramos as empresas ligadas aos setores de Materiais e Energia, o P/L vai para 10,6x, que continua abaixo dessa média histórica de 12,0x.

3) O Brasil está barato quando comparamos com outros mercados. O P/L do Ibovespa negocia, hoje, com um desconto de -61% em relação ao mesmo indicador do S&P 500, abatimento muito maior do que a média histórica de -30%. O valuation do Brasil também negocia atualmente com um desconto de -40% em relação ao P/L dos Mercados Emergentes, quando ambos os índices tenderam a negociar em patamares similares no passado.

O fato de estar barato não é garantia de retorno futuro. Vamos falar sobre os riscos! Apesar do alívio de curto prazo, a política de zero casos na China é o principal risco para o cenário internacional, fonte de novas revisões baixistas para a atividade chinesa, com efeitos negativos sobre economias emergentes. Fora isso, o tamanho do ciclo de elevação dos juros pelo Bancos Centrais de economias desenvolvidas será fator adicional de atenção no dia a dia e poderá pressionar ainda mais os ativos de risco.

Um mundo em inflação. E o Brasil?

Vamos falar sobre a inflação ao consumidor nas principais economias do mundo. Os Estados Unidos, com 8,3% até abril; para a região do euro a expectativa calculada pela Eurostat apontou 8,1% em maio, após 7,4% em abril. Em comum, a inflação das commodities e os preços de combustíveis que mostram inflação entre 35% até acima de 50%.

A inflação está disseminada e o diagnóstico aponta que a elevação dos preços está além das questões da oferta. Nos Estados Unidos, por exemplo, a taxa de desemprego em 3,6% e a dificuldade de ocupar postos de trabalho têm explicação na poupança; uma parcela relevante da população teria ao redor de seis meses de recursos poupados para consumir.

A inflação continua pegando, e ao longo do 3° trimestre o IPCA pode retornar ao patamar de 1 dígito, encerrando 2022 ao redor de 9,5%. Ou seja, há riscos relevantes e foi intensificada pela cadeia de suprimentos afetada pela política de Covid zero por parte da China. A projeção para a inflação dos produtos industrializados foi revisada para cima, com patamar próximo dos 12% de 2021, questões de oferta.

Também há dúvidas de demanda, do lado da inflação de serviços, que deve encerrar 2022 ao redor de 8%, mesmo com quadro de desaceleração econômica prevista no 2° semestre. Afinal, o primeiro semestre de 2022 será melhor que o esperado. Após crescimento trimestral de 1% no 1° trimestre, aguarda-se crescimento ao redor de 0,5% no 2° trimestre. O setor de serviços, que representa 70% do PIB brasileiro, refletiu a euforia de clientes de bares, restaurantes, salões de beleza e turistas, justificando a performance positiva, em conjunto com programas de transferência de renda e melhora no mercado de trabalho.

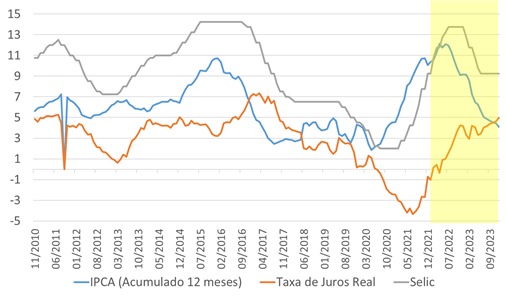

Do lado monetário, essas características da inflação – parte importada e parte reabertura – dificultam o trabalho do Banco Central, que deverá prolongar o processo de ajuste monetário. A Selic em 12,75% encerrará o semestre em 13,25% e, eventualmente, haverá elevação residual em julho, terminando o ciclo em 13,75%.

Taxa de Juros Real

Fonte: Bloomberg

O câmbio vem jogando a favor do Banco Central. O dólar 15% mais fraco em relação ao real – no acumulado em 2022 – tem sido essencial para absorver as pressões inflacionárias das commodities. Aqui moram alguns riscos a serem monitorados e que podem comprometer o dólar abaixo de R$5,00: 1) O flerte com o populismo, por meio do controle de preços de combustíveis; e 2) Eleição presidencial e os discursos que podem arranhar os ativos. Ou seja, uma postura mais intervencionista dos políticos representa um dos principais riscos de curto prazo que podem impactar os preços de ativos brasileiros. Fique atento aos movimentos do mercado, e acompanhe nossas redes sociais para se manter informado.