Ativos brasileiros sentem a aversão ao risco fiscal.

Maior intervenção do Estado e aumento dos gastos públicos são as incertezas dos investidores sobre a política econômica a partir de 2023. O mercado buscando “marcar posição” pela desconfiança sobre o que será a gestão do PT à frente da economia.

O maior temor é a aproximação do modelo econômico no governo Dilma, marcado pela intervenção em preços administrados e uso dos bancos públicos para subsidiar crédito. O resultado assistimos em 2015-2016: a pior recessão da economia brasileira.

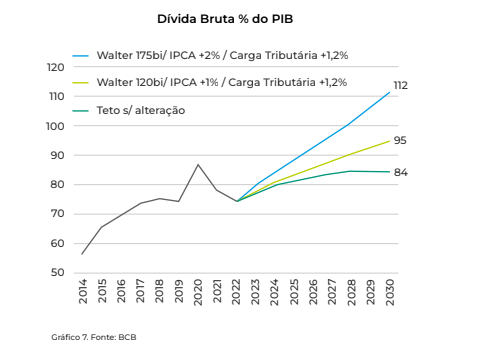

É importante retomar algumas consequências da política econômica no período Dilma para entender o nervosismo do mercado financeiro. A desaceleração econômica prejudicou a arrecadação, que deixou de acompanhar o ritmo dos gastos crescentes desde o governo Lula. O resultado foi a elevação da dívida pública, (Dívida Bruta % PIB) que superou o patamar de 70% (60% é o nível considerado razoável para uma economia emergente como o Brasil).

Nesse contexto, com objetivo de frear o endividamento, nasceu o teto de gastos no governo de Michel Temer. Em que os gastos eram corrigidos apenas pela inflação e, tudo arrecadado acima do previsto, foi utilizado para o abatimento da dívida pública. Nesse âmbito, limitar os gastos não significa limitar para uma determinada área, essa limitação tem como propósito forçar o governo a discutir eficiência dos recursos públicos e propor uma reforma de gastos.

O Estado como indutor de crescimento significa uma grande mudança de rumo na política econômica do país. O teto dos gastos será substituído, conforme previsto na PEC da Transição. É grande a sensibilidade do mercado financeiro sobre as discussões do “framework fiscal”, pois aumenta a percepção sobre um descontrole das contas públicas.

Quanto maior a incerteza, maior o prêmio de risco exigido pelos investidores para financiar a dívida pública. Ou seja, o governo também pagará a conta de juros elevado por um período prolongado. Uma bola de neve com potencial de virar uma avalanche fiscal.

O 1° semestre no mercado financeiro reserva bastante incerteza com o início dos trabalhos dos novos ministros e as promessas iniciais de reverem pilares que foram relevantes para colocar as contas públicas nos eixos.

Por que 1° semestre e não 1° trimestre? O Legislativo retorna do recesso em fevereiro e a eleição para as presidências da Câmara e Senado é a partir de abril. Entender como será o entrosamento entre Legislativo e Executivo é outro aspecto crucial para definir a rota da economia brasileira em 2023.

Além da política fiscal, que diz respeito às contas públicas, o parafiscal também volta a preocupar. O novo governo tem sinalizado a intenção de usar as empresas estatais de maneira mais ativa, com Petrobras retomando projetos mais ambiciosos de investimento e os bancos públicos expandindo seus balanços.

Independente das aspirações políticas, o cenário pintado no mercado financeiro e precificado nos ativos é desafiador. Nesse contexto, o Banco Central deve adotar uma postura conservadora.

Neste momento, é difícil vislumbrar cortes de juros ao longo de 2023 pelo aumento da assimetria em torno do cenário de inflação, causado pelo novo direcionamento da política econômica, em especial, pelo risco fiscal.

Na Focus, a mediana indica início de corte de juros em agosto de 2023, encerrando o ano em 12,25% e caindo para 9% e 8% em 2024 e 2025, nessa ordem. Dependendo da velocidade da piora das expectativas, o consenso pode ser revisado para cima. A projeção para inflação 2023 é 5,31%, acima da meta em 3,25% e do teto da meta em 4,75%. Para 2024 a projeção é 3,65%, acima da meta em 3%, mas ainda abaixo do teto em 4,5%.

Está difícil apostar contra a inflação por aqui!

E fora da bolha? Algumas boas notícias no curto prazo. No entanto, a materialização da recessão mantém cautela.

A China indicou um processo de flexibilização da política zero de Covid, com cronograma a partir de 8 de janeiro. A reabertura chinesa animou os investidores sobre a possibilidade de reaquecimento da economia que é a segunda maior consumidora de commodities. A notícia foi importante para o Ibovespa segurar o “tranco” no fim de 2022 – empresas de siderurgia e mineração foram destaque.

O noticiário sobre China é pendular, alguma cautela é necessária. O aumento do número de casos pode causar algum solavanco no processo de reabertura. Um aspecto relevante sobre a China é observar qual será a meta de crescimento definida para 2023. Isso vai mostrar o quão dispostos estão os líderes políticos em garantir o crescimento, principalmente depois de quase não atingir a meta pela primeira vez em 2022.

Nos Estados Unidos houve surpresa baixista de inflação, o dado anual saiu do pico em 9,1% em junho/22 para 7,1% em novembro/22. Desse modo, os investidores ficaram mais confiantes na possibilidade de o Federal Reserve encerrar o ciclo de elevação dos juros no 1° trimestre, 2 elevações residuais nas 2 próximas reuniões (25-25), rumo a uma taxa terminal de 4.75%-5%.

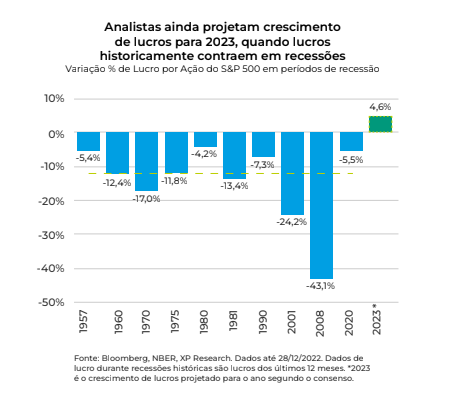

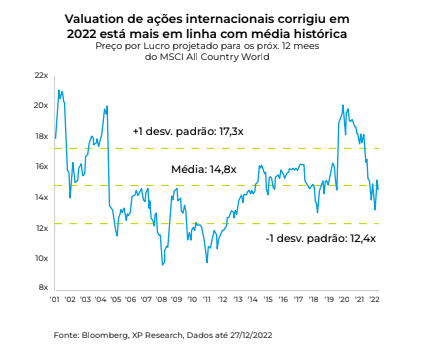

Os sinais positivos no curto prazo mantêm os investidores na expectativa para reversão do mercado acionário lá fora, que amargou fortes perdas em 2022 (processo de elevação dos juros). No entanto, se uma recessão se materializar, devemos ver uma contração nos lucros das empresas. De acordo com a XP Investimentos, o mercado ainda parece otimista, projetando um crescimento de 5% em 2023. Nessa circunstância, ainda não podemos afirmar que as bolsas norte-americanas atingiram o “fundo do poço”. A boa notícia – para quem pretende começar a investir nas bolsas lá fora – é que ações globais ficaram menos caras, o Preço/Lucro das empresas caíram dos níveis bem elevados e agora negociam perto das médias históricas.

Qual a “bola da vez” em 2023? Difícil saber, mas há riscos para os mercados internacionais e para os ativos doméstico. Parafraseando Fernando Ferreira, estrategista-chefe da XP, o maio paradoxo para o investidor é que as maiores oportunidades de geração de sólidos retornos futuros surgem justamente nos momentos de elevada incerteza.

A melhor estratégia continua sendo uma carteira diversificada para bons resultados no longo prazo e menor volatilidade. Converse com o seu assessor!