A semana passada foi marcada por decisões de política monetária. Os rendimentos (yields) dos títulos americanos (Treasuries) caíram, à medida em que houve uma leitura moderada do comunicado do Fed. A autoridade monetária manteve os juros na faixa de 5,25% a 5,50%, mas o que ganhou destaque nos mercados foi:

1) a mediana das projeções dos diretores para a taxa de juros em 2024 caiu de 5,1% para 4,6%, ou seja, passaram a prever condições para uma queda maior e mais cedo dos juros;

2) o reforço dado pelo discurso do presidente da instituição, Jerome Powell, que sinalizou uma flexibilização dos juros norte-americanos em um futuro próximo.

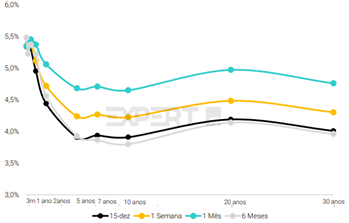

De acordo com as projeções dos agentes financeiros, a probabilidade de um corte nos juros em março saiu de 41,3% na terça-feira (12) para 76,16% no dia seguinte. A Treasury de 10 anos, que operou no patamar de 5% em outubro, devido à percepção de risco fiscal elevada e sinais de uma economia ainda aquecida e inflacionada, agora oscila pouco abaixo de 4%, patamar que não era visto desde junho de 2023.

Curva de Juros Estados Unidos

Fonte: XP Investimentos

Os investidores estão confiantes nos sinais de desaquecimento da economia e os diretores do Federal Reserve reforçaram essa expectativa nos últimos discursos. Agora, é acompanhar se os dados econômicos seguirão apontando para a tendência precificada e como caminharão as questões fiscais, que pesaram nos ativos em vários momentos em 2023 e seguirão como tema no próximo ano.

Desde novembro, os mercados internacionais foram marcados por um forte movimento pró-risco, resultado de uma melhora generalizada nos dados de inflação, um arrefecimento no risco de reaceleração da atividade americana e um discurso mais comedido por parte dos diretores dos Bancos Centrais relevantes.

Em meio à piora fiscal no Brasil, e todas as discussões e subterfúgios que o governo está discutindo para tentar aproximar-se da meta estabelecida pelo novo arcabouço fiscal para 2024, o governo foi “salvo pelo gongo”. A melhora do ambiente internacional gerou uma onda pró-risco e gerou certa complacência em relação à preocupante política fiscal.

Outro ponto que tem ajudado a anestesiar a piora fiscal é a robustez das nossas contas externas. Parte da explicação para a manutenção da taxa de câmbio abaixo de R$ 5,00 vem do forte saldo do lado da balança comercial. Na metodologia do MDIC, passou de US$ 62 bilhões de superávit em 2022 para impressionantes US$ 99 bilhões em 12 meses até novembro. Contrastando com essa melhora, os fluxos financeiros têm mostrado piora na margem; o ingresso de investimento estrangeiro direto acumulado no ano até outubro é de apenas US$ 45 bilhões, ante US$ 75 bilhões no mesmo período de 2022.

A estabilidade do câmbio foi importante para o processo desinflacionário e para a ancoragem das expectativas de inflação e, consequentemente, contribuiu para o ciclo de corte dos juros no Brasil. Na semana passada, o Banco Central decidiu pelo 4° corte consecutivo na magnitude de 0,50 ponto percentual e deixou claro que manterá esse ritmo. No mercado financeiro, havia expectativa de que o comitê pudesse sinalizar cortes mais agressivos diante da melhora do cenário externo, mas o Copom manteve-se cauteloso.

A Selic encerra 2023 em 11,75%. A projeção do relatório Focus para 2024 é de 9,25%, mas alguns analistas apontam que a Selic pode encerrar o próximo ano no nível de 10% devido à incerteza que ainda cerca o cenário internacional, apesar da recente melhora, e o risco fiscal no Brasil.

Nesse pêndulo entre pessimismo e otimismo, o ano acaba com algum alívio para os ativos diante do cenário pintado. O início de 2024 deve continuar sendo dominado pelo tema da proximidade dos cortes dos bancos centrais desenvolvidos. Assim, devemos estar atentos aos sinais de mudança dos ventos externos que poderão alterar o bom humor com os ativos domésticos, conforme os fundamentos vão sendo deteriorados.

Informação gera a melhor decisão!

Conteúdo elaborado por Camila Abdelmalack, Economista-Chefe na Veedha.